新一轮地产放松,影响几何?【国盛宏观熊园团队】

来源:熊园-国盛证券首席经济学家

国盛证券宏观团队:熊园,杨涛、穆仁文、朱慧

事件:近期新一轮松地产政策密集出台,8.30广深落实“认房不认贷”,8.31央行、金融监管总局发文,下调首套和二套房首付比例、下调二套住房贷款利率下限、降低存量首套住房贷款利率。

核心结论:形势比人强,稳增长稳信心离不开稳地产,近期新一轮松地产如期而至(我们5月以来也持续提示),但力度略超预期,体现在全国层面统一放松而非渐进式、且刺激范围扩大至二套房。短期最受益的是核心一二线等限购城市居民购买首套房,以及二三线城市居民的存量房贷利率下降空间更大、北上深有限。综合看,对比过往和结合当前实际,本轮地产实际反弹程度有待观察,短期顺周期权益资产获支撑、债券利率可能有调整压力。往后看,地产可能还有进一步放松,紧盯北上广深等核心一二线的跟进情况,紧盯限购限售、调整普宅认定标准等配套政策可能的放松。

1、整体看,近期新一轮松地产政策密集出台,节奏符合预期,力度略超预期。

2、首付比、二套房利率下调:最利好限购城市(核心一二线)的首套房,对非限购城市、二套房的支持力度相对较小;以史为鉴,对比2008、2014-2015年两轮地产刺激周期和年初以来地产表现,地产强反弹需多重利好因素支撑,本轮实际效果有待观察。

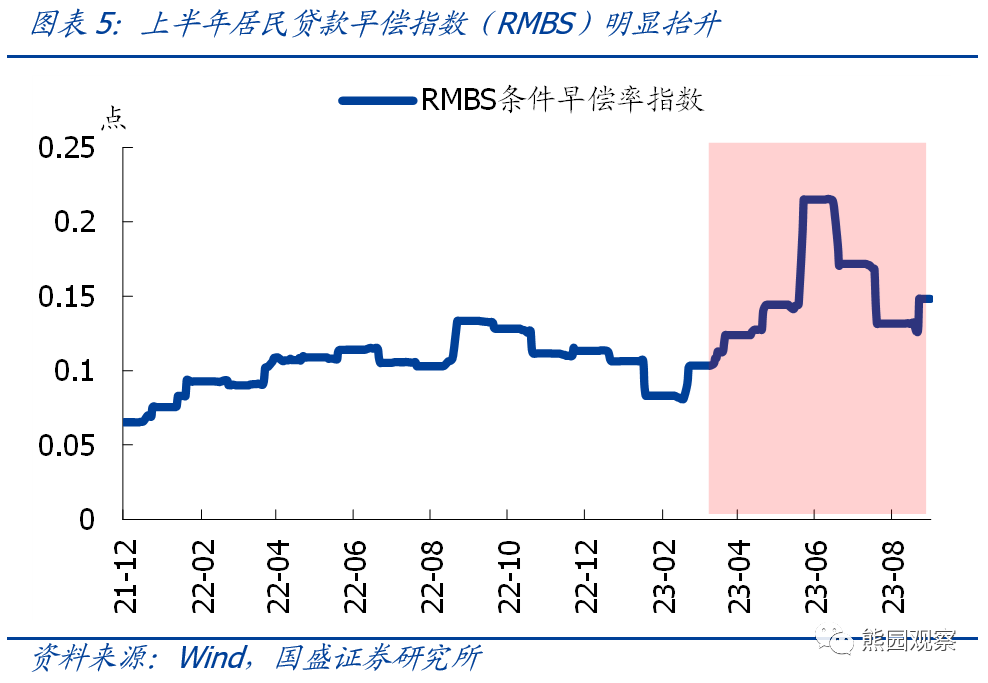

3、存量房贷利率下调:二三线调降空间更大,北上深有限;降低居民债务压力,有利于刺激消费;由于MLF利率、存款利率也已调降,叠加提前还贷有望缓解,银行净息差冲击应可控。

4、资产看,地产短期有望企稳,权益顺周期风格支撑加强,债券利率短期调整压力增加。

5、往后看,地产还有进一步放松空间,紧盯北上广深等核心一二线的跟进情况,紧盯限购限售、调整普宅认定标准、户籍改革等配套政策的调整进展。

报告正文:

1、近期新一轮松地产政策密集出台,节奏符合预期,力度略超预期。

7.24政治局会议以来松地产预期持续发酵,我们则是从5月中旬以来持续提示“稳经济离不开稳地产,核心一二线有望很快放松”,近期政策密集出台可谓“如期而至”,但力度略超预期,体现在全国层面统一放松而非渐进式,并且刺激范围扩大至二套房,具体看:8月18日全国层面认房不认贷、各城市自主选择,8月30日广州、深圳率先落实;8月31日下调首付比(首套房最低首付款比例为不低于20%、二套房为不低于30%)、下调二套房利率下限(降至不低于LPR+20BP)、降低存量首套住房贷款利率(调整后的利率不能低于原贷款发放时所在城市的首套住房贷款利率政策下限)。

2、首付比、二套房利率下调:最利好限购城市(核心一二线)的首套房,对非限购城市、二套房的支持力度相对较小;以史为鉴,地产强反弹需多重利好因素支撑,本轮实际效果有待观察。

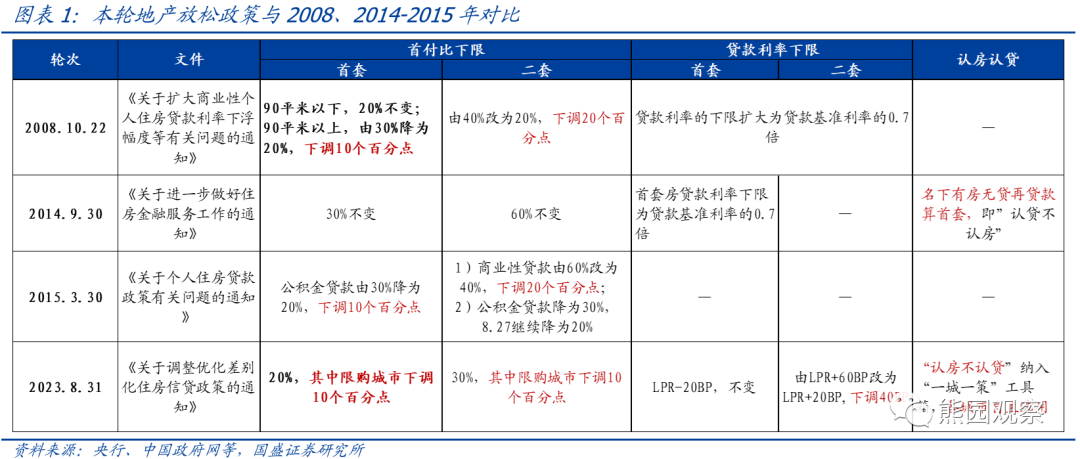

>从政策力度看,对比2008、2014-2015年两轮地产刺激周期,本轮政策对限购城市的首套房支持力度较大,对非限购城市、二套房的支持力度相对较小。对比2008、2014-2015两轮典型的地产刺激周期:

首付比方面,2008年首套、二套分别下调10、20个百分点,2014-2015年首套公积金贷款、二套商贷分别下调10、20个点;而本轮主要是限购城市的首套、二套商贷首付比均下调10个点(此前非限购城市首套、二套房的最低首付比为20%-25%、30%,限购城市则多在30%、40%以上,本次统一下调至20%、30%),二套首付比下调幅度相对较小。

二套房利率方面,2008年将利率下限扩大为贷款基准利率的0.7倍,2014-2015年未调降二套房利率;本轮调降前,二套房利率下限为不低于LPR+60BP,本次降至不低于LPR+20BP,下调40个BP。综合看,本轮政策对限购城市的首套房支持力度较大(首付比降幅持平2008年,大于2014-2015年),但对非限购城市、二套房的支持力度较小(首付比和利率的下调幅度小)。

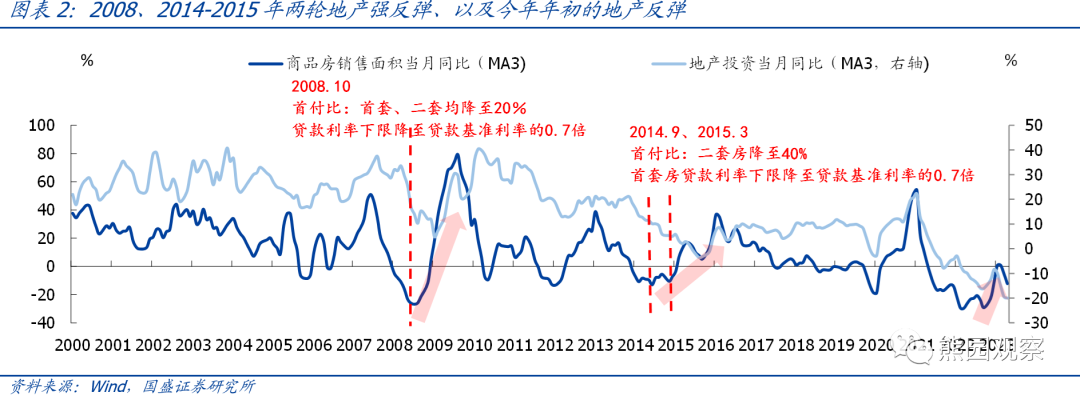

>从政策效果看,2008、2014-2015年两轮强反弹、以及今年年初的地产反弹,均有多重利好因素支撑,本轮实际效果有待观察。2008、2014-2015年政策出台后地产景气大幅反弹,商品房销售面积增速从2008年10月的-28.9%升至2009年11月的99.6%,从2014年9月的-10.3%升至2016年4月的44.1%,除了地产政策本身的放松,更重要的是“四万亿”、“棚改”等强刺激政策带动经济整体回升;今年一季度地产也曾出现过一轮“脉冲式”反弹,商品房销售面积增速由去年底的-31.7%升至3月的0.1%,但二季度后又迅速回落,更多的应是受到积压需求释放的影响。对比看,倾向于认为,本轮放松也会有助于地产企稳,但实际效果有待观察。

3、存量房贷利率下调:二三线调降空间更大,北上深有限;降低居民债务压力,有利于刺激消费;由于MLF利率、存款利率也已调降,叠加提前还贷有望缓解,银行净息差冲击应可控。

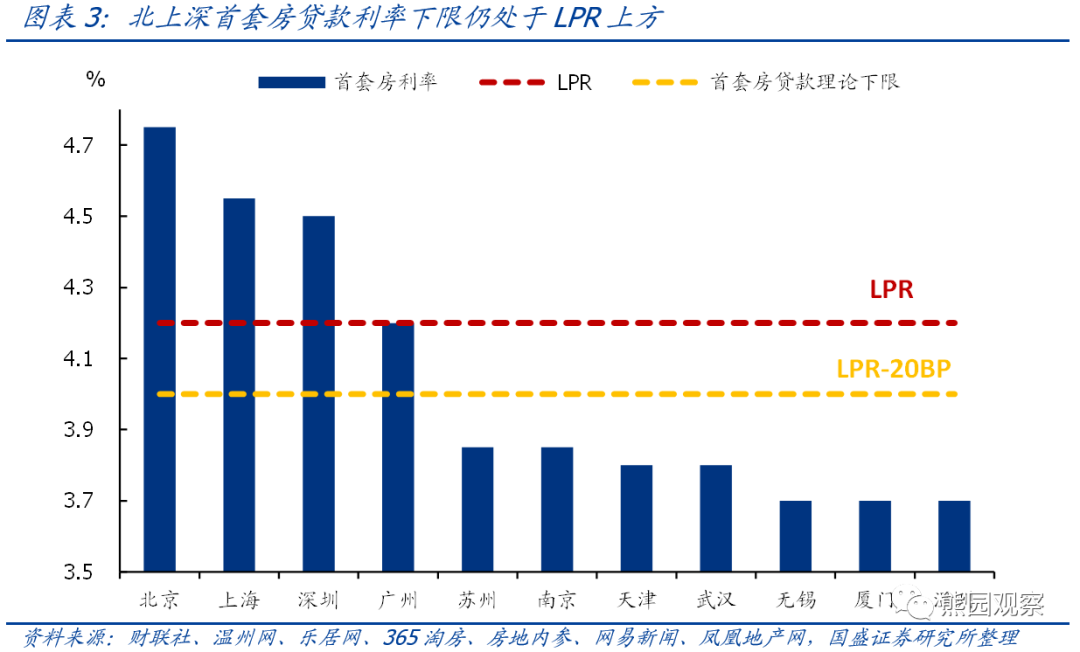

>由于各地房贷利率下限差异较大,北上深之外的地区可能更受益。具体操作上,要求“调整后的利率,不能低于原贷款发放时所在城市的首套住房贷款利率政策下限”。当前不同地区首套房贷款利率下限差异较大,北上深等核心一线城市首套房贷款利率仍在LPR上方,因此存量房贷利率下调的空间有限;而北上深之外的城市首套房贷款利率下限明显降低,如厦门为LPR-50BP、较2019年的LPR+30BP大幅下降80BP,这些地区可能更受益。

>居民端,降低存量房贷利率能缓解居民债务压力,有利于扩大消费和投资。房贷占居民负债比重较高,截至2023Q2居民个人住房贷款余额38.6万亿、占住户贷款总额的49.1%,是居民最主要的债务压力来源。根据测算,等额本息法下,若贷款利率下调100BP,30年期的100万元按揭贷款可减少利息支付约21万元左右、对应月供减少600元左右。因此,本次存量房贷利率下调能一定程度缓解居民付息压力,对于扩大居民消费和投资具有积极作用。

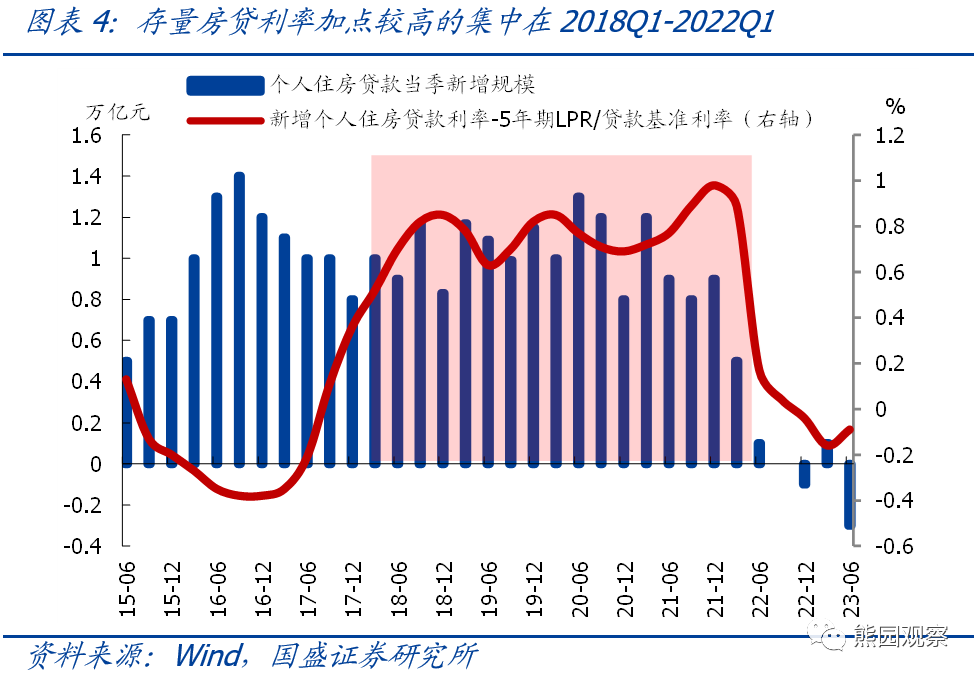

>银行端,由于MLF利率和存款利率调降,也能缓解居民提前还贷,实际对净息差冲击应可控。存量房贷利率较高的部分主要集中在2018Q1-2022Q1,再考虑到近期存款利率调降正同步进行、MLF利率也已调降,预计整体对银行净息差冲击较为有限。此外,央行、国家金融监督管理总局的答记者问表示,本次调降“可有效减少提前还贷现象,减轻对银行利息收入的影响;同时,还可压缩违规使用经营贷、消费贷置换存量住房贷款的空间,减少风险隐患”。

4、资产看,地产短期有望企稳,权益顺周期风格支撑加强,债券利率短期调整压力增加。

>权益方面,本次地产政策力度较为超预期,结合近期30城地产销售和沥青开工率等高频数据、8月PMI均有所好转,预计金融、周期等顺周期风格的短期支撑将有所加强。

>债券方面,房地产短期有望企稳、带动信贷边际改善,债券利率短期调整的压力增加。

5、往后看,地产还有进一步放松空间,紧盯北上广深等核心一二线的跟进情况,紧盯限购限售、调整普宅认定标准、户籍改革等配套政策的调整进展。

本轮放松之后,重点关注北上广深如何跟进,短期可能继续出台的松政策包括:放松限购(主要是核心一二线城市)、放松限售(利于改善性住房);调整普宅认定标准,如目前北京五环内普宅的最高限价标准是单价39600元/平方米、总价468万元/套,在当前房价水平下,多数住宅都不满足普宅标准,面临更严格的贷款、交易税费条件,存在较大调整空间。此外,推动户籍制度改革、新型城镇化,是稳地产长期抓手。

风险提示:政策力度、外部环境等超预期变化。

联系人:熊园,国盛证券首席经济学家;杨涛,国盛宏观分析师;穆仁文,国盛宏观分析师;朱慧,国盛宏观研究员;刘新宇,国盛宏观分析师;刘安林,国盛宏观分析师。

本文节选自国盛证券研究所已于2023年9月1日发布的报告《新一轮地产放松,影响几何?》,具体内容请详见相关报告。

杨涛? ? ? S0680522070001? ? ? yangtao3123@gszq.com? ? ?

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券宏观团队设立的。本订阅号不是国盛宏观团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

特别声明:以上内容仅代表作者本人的观点或立场,不代表新浪财经头条的观点或立场。如因作品内容、版权或其他问题需要与新浪财经头条联系的,请于上述内容发布后的30天内进行。